「アジリティ経営」の実現―事業環境の変化への対応力を高める経営

はじめに

環境の変化が激しく、将来の予測が困難な「VUCA※1」時代において、企業が変化に迅速に対応しつつ持続的成長を実現するには、何をすべきでしょうか。

日本政府は、2019年6月21日に閣議決定した「成長戦略フォローアップ」で、大企業(TOPIX500)のROA(総資産利益率)について「2025年までに欧米企業に遜色のない水準を目指す」としています。しかし、欧米企業と日本企業の「収益性」を比較すると、欧米企業の6~7割がROE(株主資本利益率)10%以上であるのに対し、日本企業は約8割が10%未満となっており、資本効率の低さは明らかです。PBR(株価純資産倍率)に至っては、米国企業の9割超、欧州企業の8割超が1倍以上ですが、日本企業の約4割が1倍未満です※2。PBRが1倍未満とは「時価総額が解散価値を下回っている」ことを意味し、投資家から見れば、日本企業の「稼ぐ力」は弱い状況といえます。

本稿では、企業が刻々と変化する市場動向を捉え、機動的な事業運営によって稼ぐ力を取り戻す――「アジリティ経営」の実現に必要な「事業の可視化」と「事業ポートフォリオマネジメントの高度化」について解説します。なお、本稿における見解は、筆者の私見であることをあらかじめ申し添えます。

1 日本企業の状況

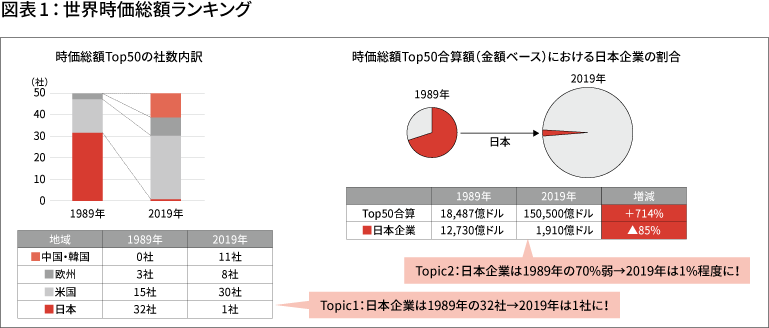

まず、1989年と2019年の「世界時価総額ランキング」Top50社を概観してみましょう(図表1)。

PwC, 2019. "Global Top 100 companies by market capitalisation"およびBusinessWeek, 1989, July 17. "The BusinessWeek Global 1000"をもとにPwC作成

バブル絶頂期の1989年、Top50に日本企業は32社も入っていました。しかし、2019年に残っていたのはわずか1社のみで、Top50の時価総額の合算に占める割合も大幅に減少しています。時価総額には業績だけでなく、将来の成長に対する期待も表れます。このような状況では、日本企業は投資対象として「魅力的」とはいえず、リターンも低いことから、日本企業への投資は減っていく恐れがあります。

私たちが企業の経営層にヒアリングしたところ、こうしたROEや資本効率の低さは「コーポレートガバナンスが適切に機能していない」ことに起因するとみられます。具体的には

- 事業部門/子会社の自主性・権限を尊重し過ぎており、グループとして最適な経営資源の配分ができていない

- 事業部門/子会社ごとの評価が不十分で、全体最適の観点で事業ポートフォリオマネジメントが行われていない

ことが大きな課題であると、私たちは考えています。

併せて、ヒアリングでは事業の撤退・売却について

- 撤退・売却の検討プロセスが明確でなく、進めにくい

- そもそも、検討の俎上に載せるための基準やスクリーニングの基準も不明確である

といった声もよく聞かれます。

事業ポートフォリオの最適化に向け、M&Aやカーブアウトなどを検討する企業も出てきましたが、スムーズに事業を撤退・売却できる企業は多くありません。その背景には、社内で事業ポートフォリオの見直しが「仕組み化」されておらず、低収益事業や衰退しかけた事業を抱え続けていることが挙げられます。

改訂版コーポレートガバナンス・コードで「事業ポートフォリオの見直し」が言及され、企業には「資本コストを意識した経営」がいっそう求められるようになりました。事業の評価基準や撤退・売却ルールを明確化することは、意思決定の透明性・妥当性を確保する上でも重要です。

次節では、アジリティ経営の第一歩として、タイムリーかつ客観的に事業の現状を把握するための「事業の可視化」について解説します。

2 事業の可視化

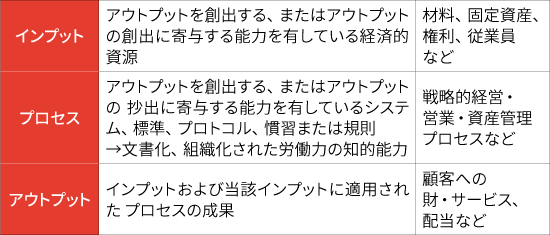

国際財務報告基準(IFRS)において、事業は以下のように要求(最低限)されています。

事業の可視化とは、この3つを可視化することです。インプットとアウトプットは、財務指標を用いることで定量化できます。事業評価の基本軸は「将来性」と「収益性」ですが、企業の経営課題や戦略により、用いる指標は異なります。

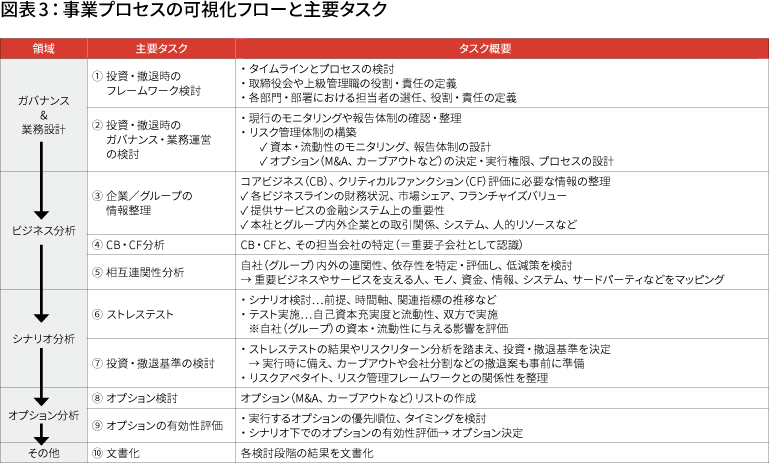

図表2に、課題別の事業評価指標を例示しました。

収益性を測る金額指標としてEVA(経済的付加価値)とNPV(正味現在価値)を、比率指標としてROS(売上高営業利益率)とROIC(投下資本利益率)、IRR(内部収益率)を例示しました。資本コストを反映した収益額のプラス/マイナスを判断できるEVAと、株主資本と有利子負債を含めた投資利回りを確認できるROICを共に活用することも有効です。

将来性については、将来の市場規模や市場成長率、業界構造・競争環境の変化などを考慮した上で、市場の魅力度と自社の優位性を分析することがポイントとなります。

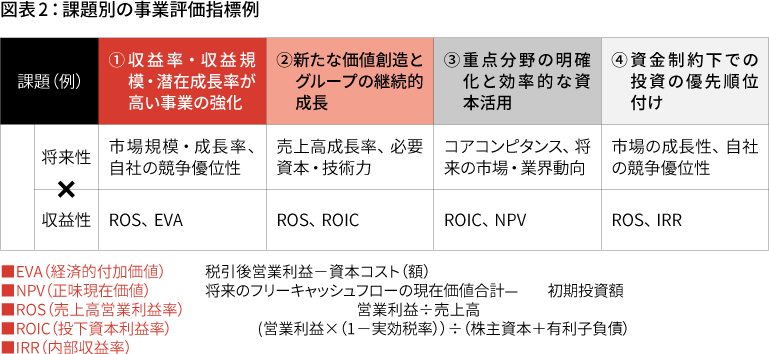

そして、アジリティ経営の実現には「プロセス」の可視化が非常に重要です。第1節で述べたとおり、日本企業は事業の撤退・売却基準を設定していないケースが多いため、事業の定量分析で「低収益事業」をあぶり出せても、当該事業の撤退による影響を測れず、撤退に踏み切れないことが少なくありません。急激な環境変化にも対応できるよう、撤退・売却基準と検討プロセスを織り込んだ上で事業プロセスを明確化しておくことが大切です(図表3)。

特に留意すべきは、以下の3点です。

- コアビジネス(CB)の明確化

自社(グループ)で収益・価値の源泉となるビジネス。再建にあたっては、自社(グループ)内に残す必要があるもの。CBとノンCBは、明確化に区別する。 - クリティカルファンクション(CF)の明確化

自社(グループ)のビジネスのうち、当該ビジネス/サービスの提供が停止した場合、金融システムへの影響が大きいと考えられるもの。CBよりも優先し、サービスの継続を維持する。

- 相互連関性分析

自社(グループ)の内外におけるビジネス関係、取引関係(例:与信・受信)、人的・資本関係に基づく依存関係を明らかにするための分析。

プロセスの可視化の要諦は、自社(グループ)のCB、CF、重要子会社、相互連関性を明確化した上で、意思決定した事項をすぐ行動に移せる枠組みを構築しておくことです。フレームワークが整っていれば、いざという時も機動的に対応でき、アジリティ経営の実現につながります。

3 事業ポートフォリオマネジメントの高度化

各事業の現状を客観的に把握した後は、マッピングでそれぞれのポジションを可視化しつつ、企業のビジョンや経営戦略に基づいて資源を配分する「事業ポートフォリオマネジメントの高度化」を行います。日本政府も「成長戦略フォローアップ」などで、グループ全体の企業価値向上を図るため、グループ経営における事業ポートフォリオの最適化などの在り方を示していくことを掲げていますが、まさにこれが「アジリティ経営の基盤」となります。

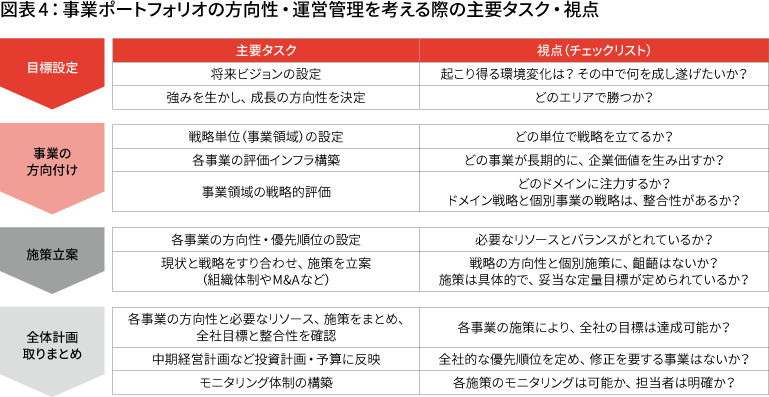

図表4は、事業ポートフォリオの方向性・運営管理を考える際の主要タスク・視点を示したものです。

これらを成功裏に進めるポイントは、以下(1)~(3)のとおりです。

(1)経営層によるグループガバナンスの高度化

グループ全体の企業価値向上には、グループ内で将来ビジョンや成長の方向性を統一する必要があります。しかし、経営層へのヒアリングでは、企業規模が大きいほど

- グループ全体で、スケールメリットやコスト効率性を実現すること

- 事業や地域ごとの多様性に応じた最適解を実現すること

について「重視しているが、実現できていない」という声が多く聞かれます。

この背景には、グループの目標達成に資する組織体系や権限・責任移譲といった「グループガバナンス」が機能していないことが挙げられます。グループガバナンスの成否は「経営層がグループのビジョンや方向性、戦略を組織の末端にまで浸透させ、現場の状況をいかに迅速に把握できるか」に左右されるため、本社と子会社の取締役会などの機関設計や職務分掌、規則・規程の明文化を通じた「グループガバナンスの高度化」は非常に重要です。

とはいえ、本社/本部がグループ内の全ての活動を直接統治することは困難です。従って、経営層が各事業部・子会社の情報に随時アクセスし、多様な事業データをリアルタイムで収集できるITインフラの構築が急がれます。

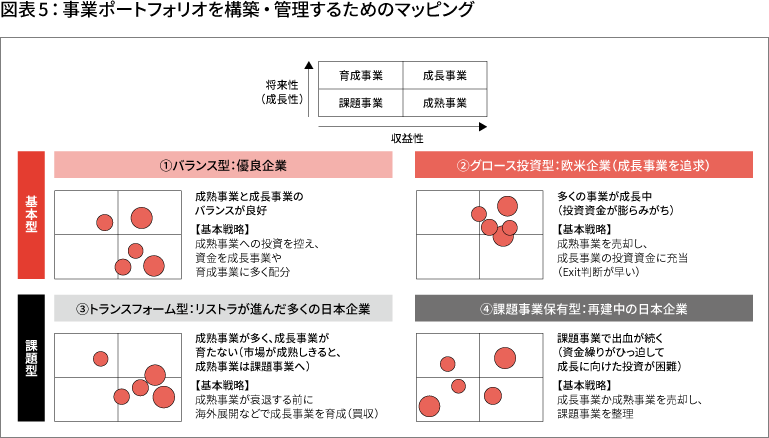

(2)マッピングによる戦略事業単位(SBU)の分析・整理、課題事業への対応

事業ごとの責任体制を明確化し、スピード感と競争力を高めるには、SBUによる事業運営が効果的です。SBUの分析・整理には、図表5のような事業マッピング(育成/成長/成熟/課題)が有効です。多様な指標で定量分析(第2節参照)した各事業をポジショニングし、これに基づいてグループ全体の戦略を立て、事業ポートフォリオを構築・管理していきます。図表5には代表的な4型を示しましたが、皆さまには「バランス型」か「グロース投資型」を目指していただきたいと思います。

事業ポートフォリオを組む際のポイントは、シナジー効果や規模の経済効果、リスク分散効果などを考慮しつつ、景気変動に左右されにくい収益構造を目指すことです。また、事業ポートフォリオの組み換えにあたっては、SBUの方向性(業容拡大、優位性キープなど)に応じた投資計画を策定することも大切です。

課題事業は、第2節で解説した「撤退・売却基準と検討プロセス」に則りつつ「今後、資本コストを上回る価値を出せるか」という観点から、モニタリングの頻度や粒度を高めてリカバリーを図るか、Exitするか迅速に判断します。EVAで分析した事業の場合、以下のような対応例が考えられます。

- EVAが3年連続赤字

原則撤退。早急に撤退案を議論する。 - EVAの3期合計が赤字or当期損益が3期連続赤字

事業の合理性・必要性を勘案して継続か売却を判断する。

- EVAが2年連続赤字

再建計画を策定し、承認されれば2年の猶予を与えられる。承認されなかったら、即撤退を検討する。

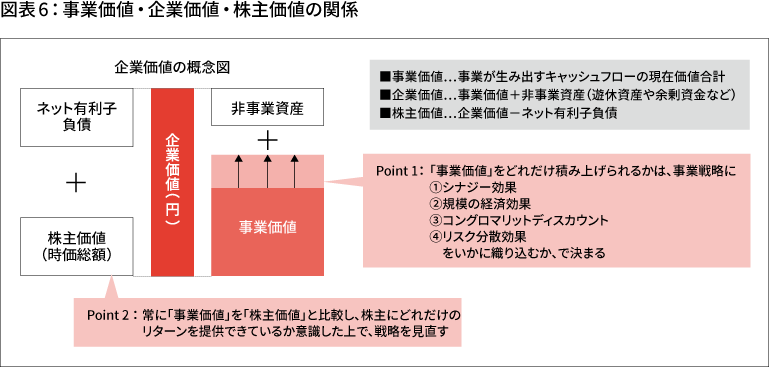

(3)事業価値と株主価値の定期的な比較・分析

アジリティ経営のポイントは「事業価値を随時評価・見直し、常に稼げる事業ポートフォリオを構築すること」です。そのためには事業価値・企業価値・株主価値の関係を理解し、ポートフォリオを構成する事業価値の合計と株主価値を定期的に比較・分析することが、非常に重要です(図表6)。

株主価値が事業価値の合計を上回れば、事業ポートフォリオが適切であり、シナジー効果や規模の経済効果、リスク分散効果が出ているといえます。一方、株主価値が事業価値の合計を下回れば、事業ポートフォリオが適切でない――すなわち、多角化で経営の柔軟性が失われ、事業の優位性や革新性が発揮されていないと推測されます。多角化に伴ってコスト負担が増え、コングロマリットディスカウントや不採算事業の抱え込みが生じている可能性もあるでしょう。

利益と投下資本のバランスから経営の効率性を判断するには、損益計算書(PL)だけでなく、事業別の貸借対照表(BS)が必要です。しかし、わが国で事業別/SBU別にBSを作成している企業は、まだ多くありません。近年、IFRSを適用する日本企業が拡大していますが、まさにIFRSは「BS重視」「資産・負債アプローチ」を採用しており、特に「将来キャッシュフローの予測」が重要となります。欧米企業に伍する収益力を持つには、事業別/SBU別のBSで投下資本やキャッシュフローベースのリスクとリターンなどを把握した上で、戦略を立てることが求められるのです。

4 おわりに

世界の経済力のシフトや人口構造の変化、テクノロジーの進歩といった「メガトレンド」や地政学的緊張により、経済の不透明感は増しています。PwCが2020年1月に発表した「第23回世界CEO意識調査」によると、今後12カ月間の自社の成長について「非常に自信がある」と回答したCEOは27%で、2009年以来の最低水準となりました。特に、日本のCEOは11%にとどまり、世界で最も悲観的であることが示されました。国内市場の縮小に直面している日本企業は既存のビジネスモデルの改革・転換や、さらなる海外進出を迫られていることから、とりわけ厳しい環境におかれています。国境や業種を超えた競争が激化する中、日本企業はM&Aやカーブアウトなども視野に、多様な手法で競争を勝ち抜かなくてはなりません。

そのためには、本稿で解説した「事業の可視化」「事業ポートフォリオマネジメントの高度化」で事業をタイムリーに分析・整理し、常に「来る時」に備える必要があります。私たちは、これらの実務やデータドリブン経営のノウハウを豊富に有しています。皆さまが環境変化に応じて迅速に次の手を打つ「アジリティ経営」を実現されるにあたり、PwCおよび本稿がお役に立てれば幸いです。

※1 Volatility(変動性)、Uncertainty(不確実性)、Complexity(複雑さ)、Ambiguity(曖昧さ)の4つの言葉の頭文字をつなげた造語

※2 経済産業省, 2017.『伊藤レポート2.0(「持続的成長に向けた長期投資(ESG・無形資産投資)研究会」報告書)』 2017年10月26日

執筆者

伊藤 嘉昭

パートナー, PwCあらた有限責任監査法人