税務における英国EU離脱の影響について

2017-02-27

はじめに

EU離脱における税務への影響については、短期的には現状の状況が維持されるものと見込まれ、EUからの脱退を規定するリスボン条約第50条の発動から一定の交渉期間や経過措置を経て、中長期的に影響を及ぼすものと考えられます。現状、具体的に税務上どのような影響を及ぼすかどうかは、不透明な部分が多いことは事実ですが、各税目とEU法との関係性を考えることで潜在的に影響のある分野、制度はある程度特定することができます。また自社への税務の影響の程度は、会社の形態によってさまざまですが、後述する会社分類に応じて、影響のある税目、分野の特定、また事務負担の増減の分析などを進めることができるのではないかと考えます。

1.関税への影響について

(1)法的枠組み

英国において関税評価は、WTOの枠組みを基礎として定められているEU関税法に準拠しています。現状関税を定めた英国内の法律は、実務要領を定めている関税・物品税管理法(Customs and Excise Management Act(“CEMA”))が存在するのみで、関税評価を定めた法律は存在しません。欧州司法裁判所の判決事例(“EU判例”)は、税務当局の判断指針にも大きな影響を及ぼしているため、EU離脱後は、英国における新たな関税関連法の枠組みがどのようなものになるのか、WTOの枠組みをどのように取り入れていくのか、欧州司法裁判所の判決事例を根拠として税務当局の執る指針や、係争中の事案についてどのように取り扱われるのかが注目されます。

(2)具体的な影響

1.課税関係

EU離脱における関税への影響を検討するなかで、最も注目されるポイントは、やはり英国との取引を行うにあたり、EU離脱後にEU加盟国との取引において関税が課されるか否かであると考えられます。具体的に関税が課されるか否か、また課された場合の税率などについては、今後のシナリオ、交渉次第であり現状明確な答えはありませんが、例えばWTOモデルによる関税率では車、その関連部品であれば5~10%、白物家電であれば7~14%となっています。影響を考えるにあたり、EU離脱後の英国とEU加盟国との取引に注目されがちではありますが、英国とEU加盟国以外との取引についても影響がある可能性があります。これは、EUを離脱すると、EUが締結している30以上の国・地域との自由貿易協定(Free Trade Agreement(“FTA”))を英国は適用できなくなるためです。この点、スイスやノルウェー※が加盟している欧州自由貿易連合(European Free Trade Association(“EFTA”))では、27カ国と自由貿易協定を結んでいるため、EFTAに入ることにより、実質的な影響を最小限にとどめるシナリオも考えられますが、それでもなおEUとはFTAを締結しているが、EFTAとは締結していない国(アルジェリア、コソボなど)もしくはその逆(香港、フィリピン、シンガポールなど)も存在するため留意が必要です。

※ノルウェーは、EFTAに加入しており、かつEEAの一員でもある。

2.管理事務コスト、キャッシュ・フロー、在庫管理への影響

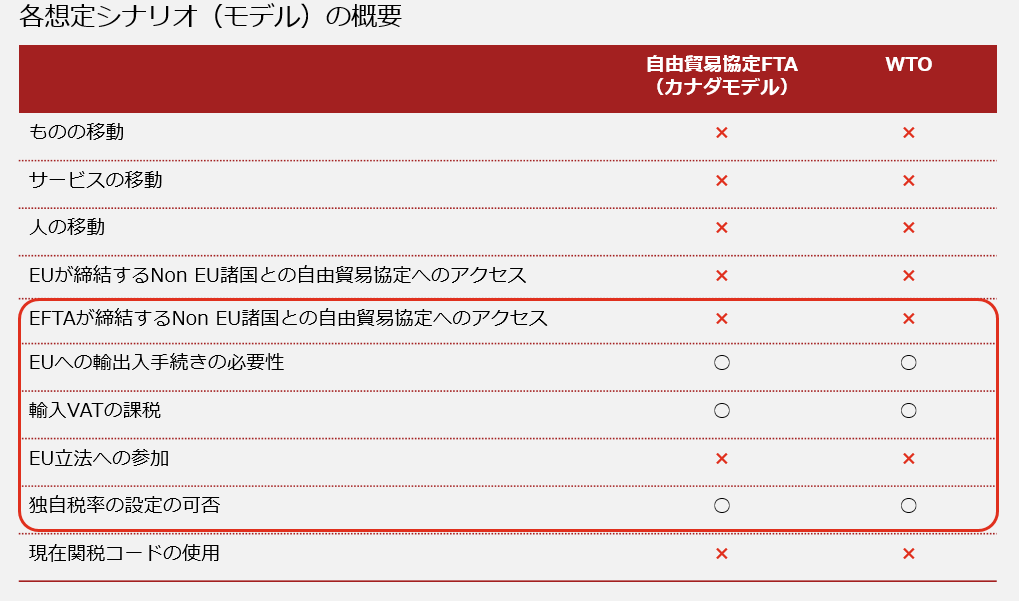

また、以下の図は想定シナリオ別に影響の概要をまとめた表になります。現状考えうるどのシナリオをとっても、英国との取引においてBoarderが生じ、英国とEU間との取引はこれまでの、取得(Acquisition)および発送(Despatch)ではなく、輸入および輸出として発送地、取得地の両国で通関手続きを実施する必要があるという点も重要なポイントになります。具体的には、通関手続きを行うにあたり、通関代理を行っている業者へのコスト増、通関情報を適時適切に集約するための仕組みづくり、場合によってはシステムの改修が必要になるケースもあるものと考えられます。通関時には輸入VATをいったん納税し、VAT申告の中で還付を受けることになる可能性もあるので、その場合のキャッシュ・フローへの影響や、通関手続きを実施する期間をリードタイムに考慮する必要があり在庫管理にも影響を及ぼすものと考えられます。

【図表1】各想定シナリオ別の影響サマリー

(3)現状取るべき対応

上述したとおり、EU離脱が関税評価額にどのような影響を及ぼすかについては、交渉/シナリオによる部分が大きくはありますが、現況においても一定の定量的な分析は可能です。まずは自社の現況を適切に把握する必要がありますが、関税は同じ物品を取り扱っていたとしても原産地が異なることで課税関係が異なることもあるため、英国とEUのみの取引を把握するのではなく、サプライチェーンの全体像を適切にマッピングした上で、各シナリオごとの潜在的な関税評価への影響や管理コストへの影響を分析し、今後の交渉の動向によってどのようなアクションをとる必要があるのかを事前に把握、検討することは非常に有益であるものと考えます。

2.付加価値税(VAT)について

(1)法的枠組み

付加価値税(VAT)は、英国内において英国付加価値税法が存在するものの、EU加盟国に対して、国内法化することなく直接効力が発生するEU規則および国内法化することにより効力を発生するEU指令、またEU判例が、英国VATの法体系、実務に大きく影響を及ぼしています。そのため、適用されているEU規則やEU指令、EU判例を根拠としてVAT法の取り扱いや当局の解釈が今度どのように取り扱われるかがポイントとなります。

(2)具体的な影響

1.課税関係

VATについては、課税負担に影響を及ぼすものと、事務コストの増加になるものとに大別されます。前者の例としては、金融、保険サービスにかかるVATの還付/控除可能額の計算において、現状のVATルールでは、仕入/購入取引から発生するInput VATを、EU顧客への売上に対応するものと、それ以外に区分し、前者は還付/控除不可能なVAT、後者は還付/控除可能なVATとして取り扱います。これが、EU離脱後は、EU顧客もそれ以外への売上対応についても取り扱いが一本化される可能性があります。また、EU加盟国と足並みをそろえずに英国独自でVAT税率を設定することが可能となるという点もあり特定の製品やサービスに対して軽減税率の適用を認める可能性もあります。

2.事務負担への影響

EU VAT指令では、EU VATの運営を円滑に行うために、事務負担を軽減するための措置が多数存在します。例えばEU加盟国3国間で、物品の直送取引が行われた場合に、中間にいる事業者へのVAT登録、報告義務などを軽減するTriangular Simplification(VAT指令第141条)や、一定の電子的役務提供を行う事業者へのEU各国でのVAT登録義務を免除するMini One Stop Shop規定(EU規則57条(A))を適用できなくなった場合、英国事業者は別のEU加盟国でVAT登録を行う必要がでてきたり、いままで英国でVAT登録が免除されていた他のEU加盟国の事業者が英国においてVAT登録が必要になる可能性があります。

一方で、英国から別のEU加盟国への物品の販売やサービス提供がある場合には、統計データなどの報告および各国間での共有を目的として、申告書の他にEC Sales Listの提出や、物品販売/購入取引についてはさらにIntrastat Listの提出が義務付けられていますが、離脱後はその提出義務がなくなる可能性もあります。また、EU加盟国間取引においては請求書に、取引相手方のVAT番号を記載したり、免税措置を受けるために一定の証憑を保管する義務が課せられていますが、そのような義務がなくなることにより事務負担が軽減される可能性もあります。

また、VAT登録義務のない事業者のInput VATの還付方法についても変更になる可能性があります。EU加盟国に登録のある事業者が別のEU加盟国でInput VATの還付を行う場合、当該事業者は、登録国の税務当局においてオンラインで還付申請を行い当該税務当局からの還付を受ける(指令2008/9/EC、旧第8号指令)一方で、EU加盟国に登録のない事業者は、Input VAT発生国の税務当局に、Invoiceなどの証憑とともに還付申請(第13号指令)を行います。前者では処理が簡便かつ還付までの期間が短い一方で、後者は申請する税務当局によっては対応が遅かったり、還付のために質問が多数来たりと費用対効果があわず還付申請を断念するケースも見受けられますので、EU離脱後にこの方法により還付手続きを行う必要がある場合には、VAT負担額や事務コストにも影響を及ぼすかもしれません。

3.現状取るべき対応

VATの場合、英国取引においてEU法の適用を受けている取引を整理することが重要ではないかと考えます。日々の取引の中で、免税取引となっている根拠が英国内法によるものなのか、EU法によるものなのか、現状の実態として適切に把握されていないケースも多いのではないかと考えます。VATと一言に言っても、VATの登録要件や課税関係への取り扱い、EU判例への解釈は国によって異なるケースが多々あります。そのため、関税セクションで記述したように、サプライチェーンを国別、取引相手別に把握した上で、重要性のある取引については事前に関連国のVATの取り扱いを確認するなど、VAT課税関係や事務負担への影響を考える必要があると考えます。

3.法人税について

(1)法的枠組み

法人税については、関税やVATのような間接税ほど、EU規定や規則が複雑には絡み合っているわけではありませんが、一部についてはEU指令の影響を大きく受けるものがあったり、EU判例の影響を受けている取り扱いもあるため、これらの動向については留意が必要です。

(2)具体的な影響

英国およびEU加盟国との間の取引にかかる源泉税の取り扱いについては、各国間で締結する租税条約またはEU親子指令の有利なほうを適用することになりますが、通常、租税条約よりも親子指令のほうが有利であることが多いため、親子指令を適用し減免措置を受けるケースが多いものと考えます。配当については英国は、国内法で配当に関する源泉税は課されないこととなっているので、英国から他のEU加盟国の親会社への配当は問題とはなりません。一方、他のEU加盟国から英国法人への配当はEU親子指令において、一定の要件を満たせば免税となることが定められています。EU離脱後、EU親子指令の適用を受けることができなくなった場合は、租税条約を適用して源泉税の減免措置を受けることになります。現状の租税条約では、例えばドイツ、イタリア、ポルトガルなど、英国への配当の源泉税率が軽減されたとしても免税とはならないケースがあるため、今後の動向については留意が必要です。利子および使用料については、英国国内法上原則として20%の源泉税が課されますので、他のEU加盟国から英国への支払いのみならず、英国からEU加盟国への支払いについても、租税条約の減免率に留意する必要があります。

【図表2】

対英国との租税条約に定められている配当にかかる源泉税率

条約相手国 |

源泉税率 |

|---|---|

ドイツ |

5/10/15 |

イタリア |

5/15 |

フランス |

0/15 |

スペイン |

0/10/15 |

ポルトガル |

10/15 |

オランダ |

0/10/15 |

アイルランド |

5/15 |

ベルギー |

0/10/15 |

スウェーデン |

0/5/15 |

ポーランド |

0/10 |

【図表3】

対英国との租税条約に定められている利子および使用料にかかる源泉税率

条約相手国 |

源泉税率 |

使用料に関する源泉税率(%) |

|---|---|---|

ドイツ |

0 |

0 |

イタリア |

0/10 |

8 |

フランス |

0 |

0 |

スペイン |

0 |

0 |

ポルトガル |

10 |

5 |

オランダ |

0 |

0 |

アイルランド |

0 |

0 |

ベルギー |

0/10 |

0 |

スウェーデン |

0 |

0 |

ポーランド |

0/5 |

5 |

またEU加盟国内においては、多数のEU加盟国で事業を行っている企業に対して国境を越えた合併(Cross Boarder Merger)が合併指令により認められており、税務上も課税が繰り延べられるなどの恩恵を受けることが可能ですが、EU離脱後に合併指定が適用されなくなった場合には、このようなクロスボーダーの再編に影響を及ぼすものと考えられます。EU加盟国の中には現地雇用法などの関係で組織再編を行う際に、事業譲渡の形態よりも合併が効率的であるケースがあるため、サプライチェーンの変更により組織再編が必要になる際には、本影響についても留意する必要があります。さらにサプライチェーンの変更により、各子会社の担う役割を変更した場合には、その機能/役割に応じた関係会社間の取引価格(移転価格)を設定することも重要な点です。

一方、EU離脱により欧州連合の機能に関する条約第107条(1)に規定されている国家補助規制制度の対象から外れることにより、英国は独自に税制優遇措置を制定することが可能となり、特定の産業の成長を促進する税務上の制度を導入することが可能となるものと考えらます。実際に、昨年11月に公表された2016年秋の財政演説では、英国をより魅力的な投資先にするため、2020年4月から法人税率を17%にすることの再確認や、研究開発活動にかかる税制環境の見直しが方針として示されています。

(3)現状取るべき対応

法人税においても、現時点においてEU指令を根拠として取り扱いがどのようになるのかは不透明ではありますが、英国経由で投資している国や英国と他のEU加盟国との間で利子やロイヤリティーがある場合は、現状の英国と各国との租税条約の内容を確認し源泉税の課税の可能性を確認する必要があります。また、英国で現在受けている研究開発費の税額控除やパテントボックスなどの措置について今後の動向について注視する必要があります。

純粋持株会社 |

統括拠点としての活動はほとんどなく、欧州地域などへの投資の持株会社となっている会社。このような会社は、英国を通して投資を行うことでの源泉税や法人税法の税効率を向上することを目的として英国に設立されているケースが多いものと考えられます。事業上のものやサービスの商流が存在するわけではないため、税務への影響という意味では法人税が大きく影響を及ぼすものと考えます。そのため、源泉税の動向や、クロスボーダー再編の可能性、今後の英国法人税の改正などに留意する必要があります。 |

|---|---|

地域統括会社 |

欧州もしくはEMEA地域の統括拠点として、英国に地域を統括するマネジメントがおり、かつ知的財産(IPなど)の統括を実施している会社。この場合は、EU離脱の影響は多岐にわたると考えられます。すなわち、当該会社からEU加盟国の会社への投資が行われている場合は、源泉税などの動向、また英国にてIPにかかる優遇税制を受けている場合はその動向やその他の法人税の改正が影響を及ぼします。またこのような会社は、物品取引の商流やサービス提供の主体になっているケースも多くあると考えられますので、関税、VATの動向についても留意する必要があります。 |

販売会社 |

地域統括機能は有していないが、販売子会社として商流に組み込まれる会社。このような会社は、特に商流が対EUとの取引が中心である場合には、関税およびVATの影響が大きいと考えられます。上述のとおり、今後の影響は交渉次第であり不透明な部分は大きいですが、事務負担コストの増減レベルについては、現時点においてもある程度の分析を始めておくことが有用と考えられます。 |