Cosmetic Value-Chain & K-Beauty

K-뷰티 Value Chain

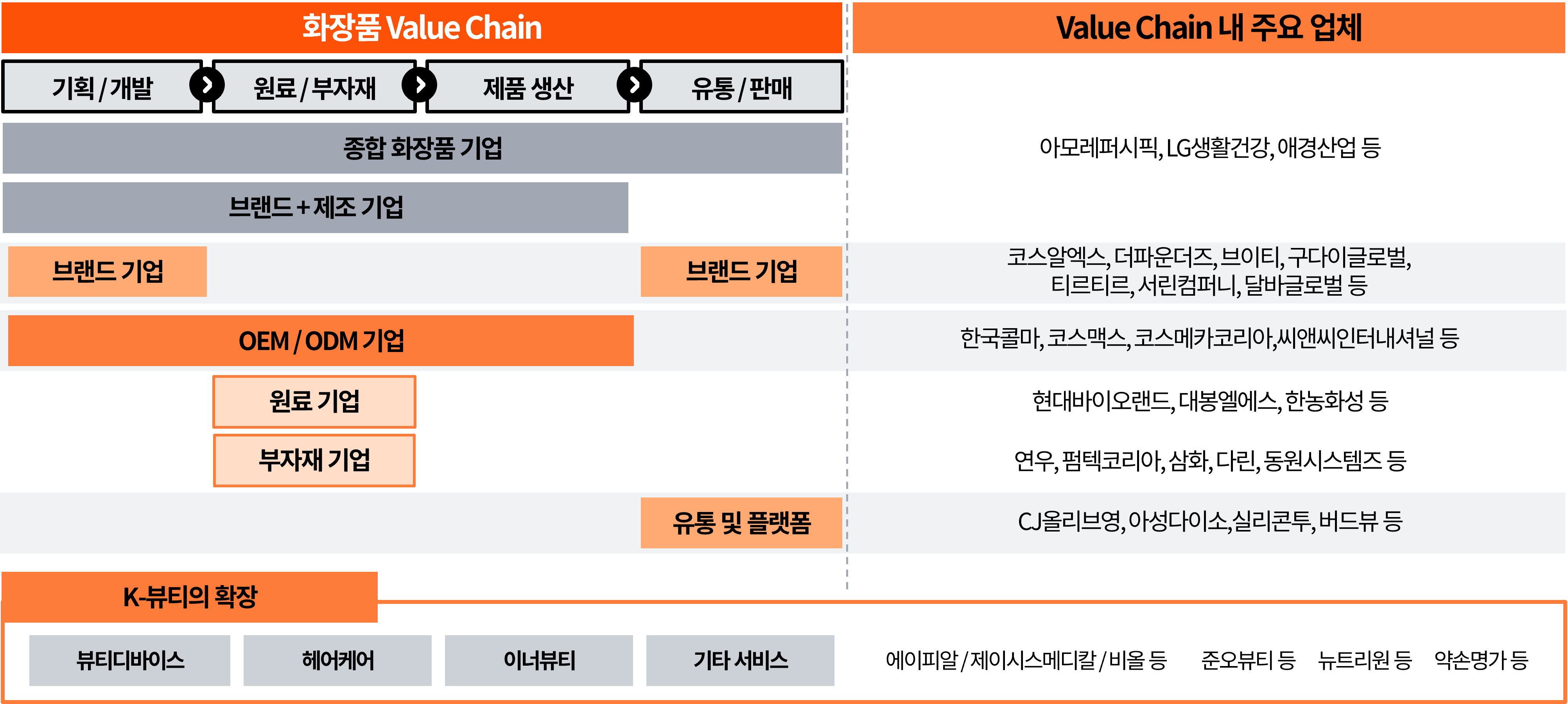

화장품 산업의 밸류체인(Value-Chain)은 크게 기획/개발, 원료/부자재, 제품/생산, 유통/판매의 네 가지 단계로 구분됩니다. :

- 종합 화장품 기업: 기획부터 제조, 생산, 유통까지 모든 과정을 자체적으로 운영하는 기업

- 원료/부자재 기업: 성분 제조 기업과 용기, 포장재 등을 제조하는 기업

- 화장품 제조(OEM/ODM)기업: 타사의 제품을 대신 개발/제조하는 기업

- 브랜드 기업: 브랜드 기획 및 마케팅 중심 운영, 제조는 OEM/ODM 방식으로 진행

- 유통 및 플랫폼 기업: 국내외 유통 및 판매채널을 운영하는 기업

이처럼 K-뷰티 산업은 화장품을 중심으로, 기획-제조-유통-브랜드로 이어지는 전통적인 밸류체인을 기반으로 성장해왔습니다. 최근에는 K-컬처에 대한 높은 관심도를 바탕으로 K-뷰티가 하나의 라이프스타일 산업으로 진화하고 있으며, 그 범위 또한 빠르게 넓어지고 있습니다.

특히 '한국식 뷰티 관리'가 각광받으며, 스킨케어 제품과 함께 사용하는 홈케어용 디바이스부터 전문 클리닉에서 사용하는 고기능성 기기까지 포함한 뷰티 디바이스 시장 또한 빠르게 성장하고 있습니다. 이와 함께 이너뷰티, 헤어케어, 에스테틱, 맞춤형 뷰티 솔루션 등 다양한 분야가 K-뷰티의 영역으로 흡수되며 산업 전반의 포트폴리오가 다변화될 것으로 기대되고 있습니다.

Beauty M&A Trend

K-뷰티 M&A 사례 Overview

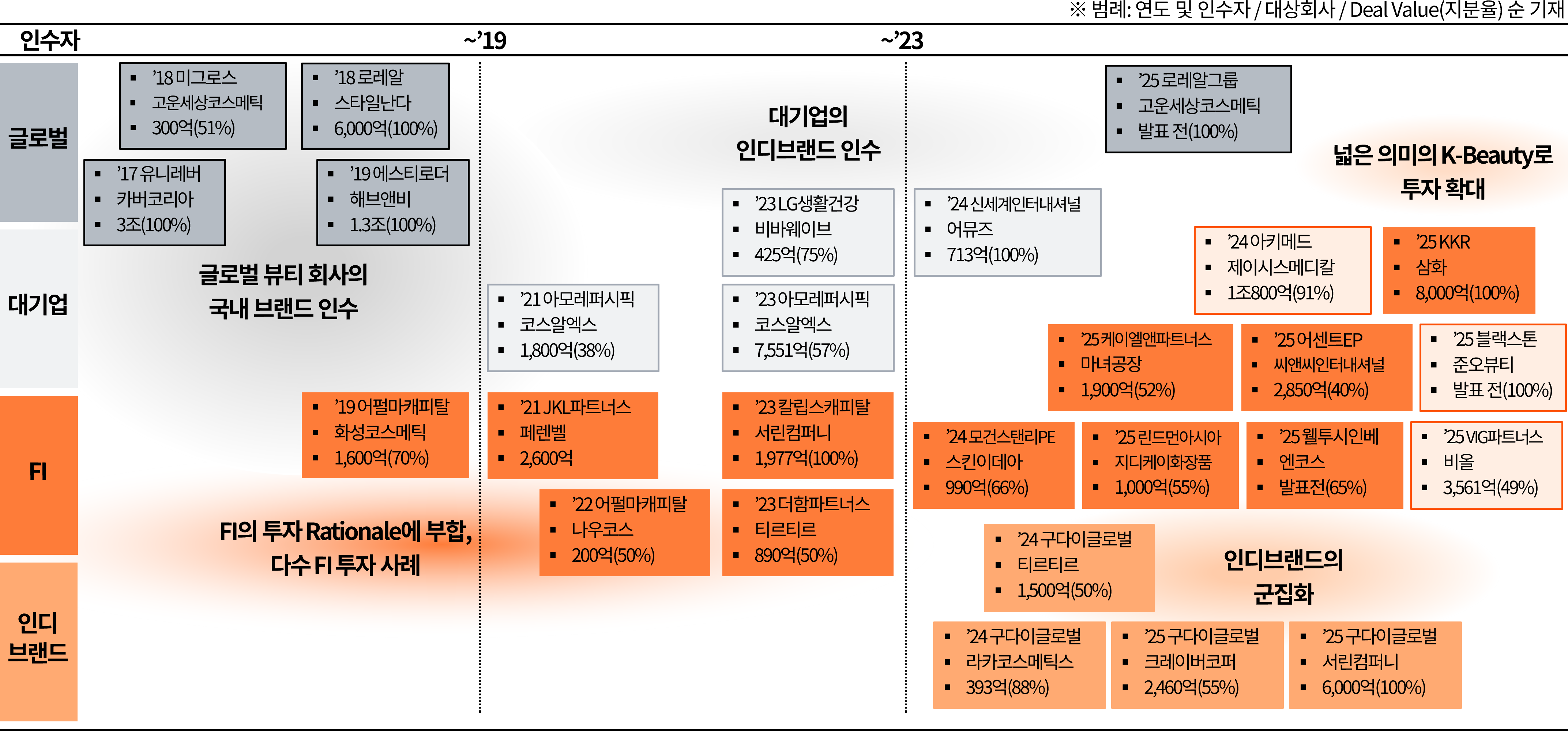

최근 10여 년간 K-뷰티 산업에서 이루어진 M&A 거래는 산업 구조의 변화와 함께 그 양상도 뚜렷하게 변화해왔습니다. 글로벌 뷰티 기업들이 한국 시장 진출과 선도 브랜드 확보를 목적으로 국내 브랜드를 인수하는 형태가 주를 이루던 시기(2017~2019년)를 지나, 아모레퍼시픽의 코스알엑스 인수를 기점으로 국내 대기업이 유망 인디브랜드를 편입하는 전략으로 흐름이 전환되었고, 최근에는 인디브랜드의 군집화 현상과 함께 전략적 투자자뿐만 아니라 재무적 투자자까지 다양한 주체들이 산업 전반에 걸쳐 활발히 투자하는 모습을 볼 수 있습니다.

[제조 부문]

재무적 투자자의 ODM/OEM 기업 및 용기, 부자재 등 제조 전반에 대한 경영권 인수가 꾸준히 이루어지고 있습니다. 최근에는 JKL파트너스·퀸테사인베·헤임달PE가 함께 인수했던 제조사 지디케이화장품이 8년만에 린드먼아시아인베에 매각되었으며, TPG가 인수한 용기 제조사 삼화는 1년 8개월 만에 KKR에 매각되는 등 기존 투자 건에 대한 엑시트 사례도 점차 나타나고 있습니다. 한편, 전략적 투자자의 경우 사업다각화 목적 (예: 동국제약–리봄화장품, 서영이앤티–비앤비코리아 등)으로 제조사를 인수하는 양상이 나타나고 있습니다. 이러한 흐름에 따라 제조 부문에 대한 M&A 수요는 재무적 투자자와 전략적 투자자 관점 모두에서 지속될 것으로 보입니다.

[브랜드 부문]

빠른 성장성과 글로벌 채널 확장 가능성을 높이 평가한 재무적 투자자의 인디브랜드 투자가 활발히 이루어지며, 전략적 투자자들도 제조 및 유통 인프라를 활용한 브랜드 확장 전략에 적극적으로 나서고 있습니다. 최근에는 로레알–고운세상코스메틱, 구다이글로벌–서린컴퍼니, 크레이버코퍼레이션 및 모건스탠리–스킨이데아 등 기초 스킨케어 브랜드에 대한 투자가 이어져 시장의 주목을 받았으며, 이러한 투자 사례는 K-뷰티 스킨케어의 핵심인 더마 및 클린뷰티 트렌드를 반영하고 있습니다.

색조 브랜드 영역에서도 LG생활건강–비바웨이브, 신세계인터내셔널–어뮤즈, 구다이글로벌–라카코스메틱스 등의 인수 사례를 통해, 전략적 투자자들이 MZ세대 타깃 브랜드를 중심으로 포트폴리오 다변화와 글로벌 확장을 도모하는 흐름을 확인할 수 있습니다. 해당 브랜드들은 감각적인 콘셉트와 활발한 SNS 마케팅을 기반으로 일본·동남아 등 해외에서 강한 인지도를 형성하고 있다는 공통점을 갖고 있습니다.

[유통 부문]

올리브영을 중심으로 한 국내 H&B 채널 재편과 더불어 실리콘투 등 글로벌 D2C·B2B 플랫폼 기업들이 K-뷰티 브랜드의 해외 진출을 주도하고 있습니다. 특히 자사몰, 역직구 채널, 글로벌 플랫폼 등을 통한 유통 전략의 중요성이 증가함에 따라 유통사와 브랜드 간의 결합 구조나 전략적 파트너십이 주요 거래 방식으로 부상하고 있습니다.

실제로 올리브영, 실리콘투, 신세계인터내셔널 등의 주요 유통 채널은 K-뷰티 브랜드에 대한 직접 투자 또는 지분 참여를 통해 브랜드 포트폴리오를 확장하고 있으며, 이는 브랜드의 해외 진출을 가속화하는 동시에 유통사의 경쟁력 강화 수단으로 작용하고 있습니다. 이러한 흐름은 유통사 중심의 새로운 K-뷰티 생태계 형성을 이끄는 동력이 되고 있습니다.

[미용기기, 뷰티 서비스 부문]

최근에는 더 넓은 의미에서의 K-뷰티로서 뷰티 디바이스, 헤어케어, 이너뷰티 등으로 포트폴리오 확장이 진행되고 있으며, 특히 재무적 투자자들의 움직임이 돋보이고 있습니다. 고주파 미용기기 제조사 비올은 VIG파트너스에 인수되었으며, 국내 3대 미용기기 업체 중 하나인 제이시스메디칼은 프랑스계 PE 아키메드에 인수되었습니다. 또한, 블랙스톤PE가 미용실 체인 ‘준오헤어’를 운영하는 준오뷰티 인수를 추진하며 뷰티 서비스 분야로의 본격적인 투자에 나섰습니다.

Beauty M&A key Takeaways

국내 K-뷰티 시장은 한국콜마, 코스맥스, 코스메카코리아 등으로 대표되는 OEM/ODM 기업들이 지속적인 연구개발과 독자적인 제조 레시피, 글로벌 인증, 고객사 레퍼런스를 바탕으로 품질 경쟁력을 확보하며 성장해왔습니다. 다양한 SKU를 단기간에 공급할 수 있는 생산 유연성과 대규모 생산이 가능한 제조 인프라는 이들이 글로벌 브랜드의 전략적 파트너로서 입지를 강화하는 데 가장 큰 역할을 하고 있습니다.

OEM/ODM 비즈니스의 성장은 인디브랜드의 확장과 밀접하게 연결되어 있습니다. SNS 및 숏폼 콘텐츠 기반의 마케팅을 통해 빠르게 성장한 인디브랜드는 자체 생산 설비 없이도 유연한 제품 출시가 가능한 OEM/ODM 구조를 적극 활용하고 있습니다. 또한 오프라인 채널에서 온라인 채널 중심으로 소비 트렌드가 전환되면서 소비자 접근성이 크게 향상되었고, 이는 인디브랜드의 해외 확장과 맞물려 국내 생산 화장품 수요 증가로 이어지고 있습니다. 이처럼 브랜드의 성장은 곧 제조사의 수요로 이어지며, 산업 내 파급력을 확대해나가고 있습니다.

K-뷰티 M&A 확장

이처럼 K-뷰티 밸류체인은 화장품 산업을 기반으로 제조·브랜드·유통 각 부문의 경쟁력이 인접 영역과의 시너지를 만들어내며 점진적으로 확장되고 있습니다. 고도화된 제조기술, 브랜드 파워, 플랫폼 중심의 유통 역량이 결합되면서 밸류체인이 보다 유기적인 구조로 진화하고 있으며, 이는 산업 전반의 성장 잠재력을 더욱 높이고 있습니다. 이러한 변화는 향후 투자 판단에 있어 중요한 기준점이 될 것이며, 각 부문의 경쟁력 강화와 더불어 밸류체인 간 전략적 결합을 중심으로 활발한 M&A가 지속될 것으로 전망됩니다.

Beauty Sector Center 주요 Deal Credentials

브랜드, 제조사 → FI 매각 사례

티르티르 → 더함파트너스 매각 (2023년, 49%) |

|

티르티르 (Target)

|

더함파트너스 (Buyer)

|

서린컴퍼니 → 칼립스캐피탈 & 메리츠증권 인수 (2023년, 100%) |

|

서린컴퍼니 (Target)

|

칼립스캐피탈 & 메리츠증권 (Buyer)

|

브랜드, 제조사 → SI 매각 사례

서린컴퍼니 → 구다이글로벌 인수 (2025년, 100%) |

|

서린컴퍼니 (Target)

|

구다이글로벌 (Buyer)

|

리봄화장품 → 동국제약 매각 (2024년, 90%) |

|

리봄화장품 (Target)

|

동국제약 (Buyer)

|

티르티르 → 구다이글로벌 매각 (2024년, 50%) |

|

티르티르 (Target)

|

구다이글로벌 (Buyer)

|

라카 코스메틱스 → 구다이글로벌 매각 (2024년, 88%) |

|

라카 코스메틱스 (Target)

|

구다이글로벌 (Buyer)

|

COSRX → 아모레퍼시픽 매각 (2021년, 38%) (2023년, 55%) |

|

COSRX (Target)

|

아모레퍼시픽 (Buyer)

|